Dividenden sind Gewinnausschüttungen der Aktien in Deinem ETF. Thesaurierende ETFs kaufen von dem ausgeschütteten Geld mehr Anteile für Dich. Mit einem ausschüttenden ETF landen die Dividenden auf Deinem Verrechnungskonto. Dann bekommst Du je nach ETF jährlich oder auch quartalsweise Geld ausgezahlt, das Du theoretisch als passives Einkommen nutzen kannst.

Aber wie viel Dividende springt bei weltweiten ETFs eigentlich so raus?

Grundsätzlich gilt: Je mehr ETF-Anteile Du hast und je mehr sie wert sind, desto höher ist die Ausschüttung. Wie viel Du pro ETF-Anteil bekommst, hängt davon ab, welche Aktien in Deinem ETF enthalten sind. Denn die dahinterstehenden Aktiengesellschaften können individuell entscheiden, ob sie einen Teil der Aktiengewinne als Dividende an Dich weitergeben wollen – und wenn ja wie hoch diese Dividende ausfällt.

Und diese Entscheidung kann sich von Jahr zu Jahr ändern – z. B. abhängig davon, wie gut es dem Unternehmen gerade wirtschaftlich geht.

Wie hoch die Ausschüttungsrendite von Deinem ETF im vergangenen Jahr war und in welchen Abständen ausgeschüttet wird, kannst Du in der Regel in dem Factsheet des ETFs nachschauen. Alternativ kannst Du die Ausschüttungsrendite selbst ausrechnen. Addiere dazu einfach die Ausschüttungen der vergangenen zwölf Monate und teil sie durch den aktuellen Wert des ETF.

So viel musst Du für 1k Dividende investieren

Beispiel 1:

Sagen wir mal, Dein ETF hat eine Ausschüttungsrendite von 1,5% p. a. Das ist aktuell ein realistischer Wert für einen MSCI World ETF (z. B. IE00B4X9L533). Pro 1.000€, die Du in den ETF investiert hast, bekommst Du also jährlich insgesamt 15€ Dividende. Wenn Du Deinen Sparerpauschbetrag schon aufgebraucht hast, musst Du 70% von diesem Betrag versteuern, sodass gut 12€ übrigbleiben würden.

Um im Schnitt jeden Monat 1.000€ Dividende zu kassieren, bräuchtest Du – selbst ohne Steuern – satte 800.000€ im Depot. Rechnest Du die Steuern mit ein, sind es schon knapp 1 Mio. €, wenn Dein Sparerpauschbetrag aufgebraucht ist.

Beispiel 2:

Es gibt auch sogenannte Dividenden-ETFs, die grundsätzlich eine höhere Ausschüttungsrendite haben. So z. B. der MSCI World High Dividend Yield. Gehen wir mal davon aus, dass Dein ETF mit 4% pro Jahr eine ähnlich hohe Rendite ausschüttet. Dann bekommst Du jährlich 40€ pro 1.000€ ETF.

Hier bräuchtest Du vor Steuern also „nur“ 300.000€ im ETF, um jeden Monat durchschnittlich 1.000€ Dividende zu bekommen. Rechnest Du die Steuern ein und hast Deinen Sparerpauschbetrag komplett aufgebraucht, müssten es ca. 375.000€ sein.

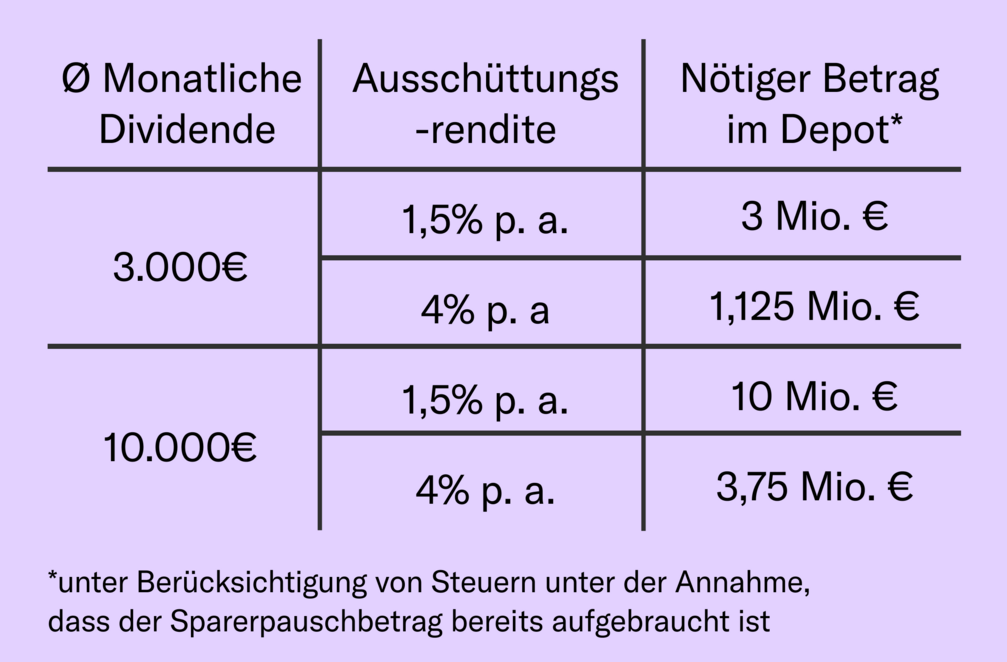

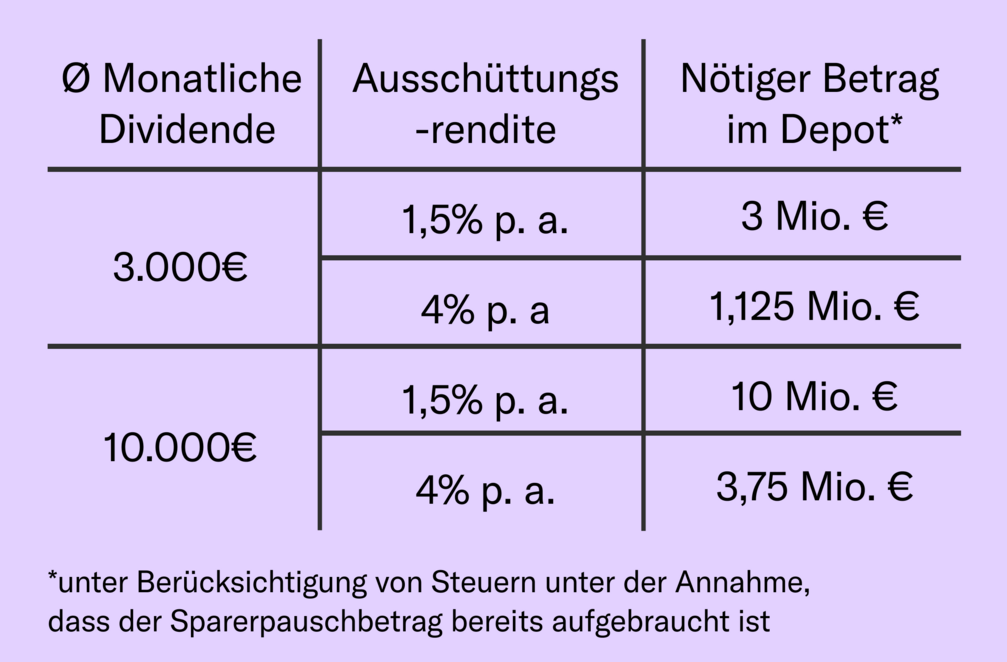

So viel musst Du für 3k und 10k Dividende investieren

Wenn Du mehr als 1.000€ Dividende im Monat haben willst, musst Du den Betrag entsprechend vervielfachen. Hier zwei Beispiele:

Langfristig werden Deine Dividenden zwar tendenziell steigen, da auch der Wert Deines Depots durch Kurssteigerungen mit hoher Wahrscheinlichkeit wächst. Aber: Unabhängig davon, welchen ETF Du besparst, musst Du schnell schon ein Vermögen in Millionenhöhe auf der Seite liegen haben.

Zugegebenermaßen sind 3.000 oder gar 10.000€ im Monat schon ziemlich hochgegriffen. Aber die Beispiele sollen Dir zeigen, wie viel Vermögen für solches Einkommen aus Dividenden nötig ist.

Wieso Du nicht (nur) auf passives Einkommen durch Dividenden setzen solltest

- Dividenden sind nicht gut planbar und können unerwartet niedriger ausfallen oder ganz wegfallen. Deine Lebenshaltungskosten solltest Du also immer mit einem sicheren Einkommen abdecken können

- Du profitierst nicht mehr so stark vom Zinseszinseffekt, wenn Du Dir die Dividenden auszahlst. Geld, das Du aus Deinem ETF entnimmst und nicht reinvestiert, fehlt Dir irgendwann z. B. für Deine Altersvorsorge

- Du musst extrem viel Geld investieren, um tatsächlich hohe Dividenden zu erhalten. Selbst mit Dividenden-ETFs, die wir Dir ohnehin nicht empfehlen. Denn …

Nicht nur die Dividenden zählen

Du solltest beim ETF-Vergleich die gesamte Rendite vergleichen. Dazu gehört neben der Ausschüttungsrendite auch die Kursrendite, also wie sich der Wert des ETFs langfristig entwickelt. Und die sieht bei Dividenden-ETFs oft schlechter aus als bei normalen weltweit gestreuten Aktien-ETFs. Empfehlenswerte ETFs findest Du in unserem ETF-Finder.

Was noch entscheidend ist

Neben einem passenden ETF ist beim Investieren noch etwas anderes viel wichtiger als die Dividende: das Depot. Für das beste Preis-Leistungs-Verhältnis empfehlen wir Dir die ING. Sehr günstige Depots findest Du bei Traders Place, Smartbroker+, Finanzen.net Zero, Justtrade, Trade Republic, Scalable Capital (Free Broker) und Flatex. Günstige Depots mit einem breiten Leistungsspektrum gibt es bei Comdirect, Consorsbank oder 1822direkt.

In unserem Depotvergleich bekommst Du die optimale Übersicht über Kosten und Leistung, sodass Du den für Dich passenden Anbieter auswählen kannst.