Riester-Reform Altersvorsorge 2025: Das könnte sich ändern

Experte Vorsorge

Das Wichtigste in Kürze

So gehst Du vor

Zu teuer, zu kompliziert, ein Geschenk an die Versicherungswirtschaft: Die Riester-Rente steht wegen mehrerer Punkte in der Kritik. Gleichwohl ist sie laut Bundesministerium für Arbeit und Soziales (BMAS) mit rund 15 Millionen Verträgen (Stand: Ende 2024) die am meisten verbreitete Form der privaten Altersvorsorge in Deutschland.

Für 2024/25 hatte die ehemalige Bundesregierung eine Reform der privaten Altersvorsorge angekündigt. Herzstück sollte ein vom Staat gefördertes Altersvorsorgedepot werden. Das Projekt wurde aufgrund des Scheiterns der Ampel-Koalition nicht mehr umgesetzt.

Warum die Riester-Rente reformiert werden muss, welches Konzept im Raum steht und was das für Dich und Deinen Riester-Vertrag bedeutet, das liest Du in diesem Ratgeber.

Im Koalitionsvertrag hat die Bundesregierung festgeschrieben, dass die Riester-Rente reformiert werden soll. Ein konkretes Datum gibt es dafür allerdings noch nicht.

Grundlage für die Reform werden unter anderem die Ergebnisse der Fokusgruppe Altersvorsorge sein, in der im ersten Halbjahr 2023 Ideen diskutiert und Empfehlungen ausgearbeitet wurden. Der Gesetzesentwurf der ehemaligen Regierung liegt ebenfalls als fertiges Konzept in der Schublade. Es ist aber unwahrscheinlich, dass CDU/CSU und SPD ihn in dieser Form umsetzen werden.

Über folgende Aspekte wird bei einer Reform der Riester-Rente diskutiert:

Absenkung der Garantien: Bisher war es bei Riester-Verträgen notwendig, dass Anbieter garantieren, dass am Ende der Ansparphase das gesamte eingezahlte Kapital und alle staatlichen Zulagen für die Verrentung zur Verfügung stehen. Eine Absenkung des Garantieniveaus auf 80 Prozent steht im Raum. Alte Verträge auf diesen Wert abzusenken, könnte mit Zustimmung des Anbieters ebenfalls möglich sein. Hintergrund der Idee ist, dass die Anbieter das Geld der Riester-Sparer dann chancenreicher anlegen können und so über einen langen Anlagezeitraum potenziell mehr Rendite erwirtschaften können.

Erhöhung der Höchst- und Mindestbeträge: Bisher liegt der steuerlich geförderte Höchstbetrag für Einzahlungen in Riester-Produkte bei 2.100 Euro pro Jahr. Dieser wurde seit der Einführung nicht an die Inflation angepasst.

Die Erhöhung der Höchstgrenze wäre aus zwei Gründen spannend: Erstens würden höhere Grenzen Verbrauchern ermöglichen, unter Umständen mit nur einem einzigen Produkt privat für das Alter vorzusorgen. Zweitens führen höhere Einzahlungen in einen steuerlich geförderten Altersvorsorgevertrag zu einer höheren Steuerersparnis. Denn die Beiträge für Deinen Riester-Vertrag lassen sich als Sonderausgaben absetzen.

Veränderung der Förderung: Das äußerst komplexe Zulagensystem soll vereinfacht werden.

Senkung der Kosten: Unter anderem aufgrund der vielschichtigen Förder-Regularien kosten Riester-Produkte deutlich mehr als ein nicht geförderter privater Altersvorsorgevertrag. Diesen Punkt stellt die Bundesregierung im Koalitionsvertrag explizit heraus und plant, die Kosten deutlich zu reduzieren. Zum Beispiel durch die Einführung eines Riester-Standardprodukts. Die Parteien halten zusätzlich aber auch die Produkt- und Abschlusskosten für zu hoch.

Darüber hinaus sollen Gering- und Wenigverdienende besser gefördert sowie der Kreis der Förderberechtigten ausgeweitet werden.

Dein Vertrag hat in jedem Fall Bestandsschutz. Das bedeutet, dass Du Deinen Vertrag behalten kannst, wenn Du möchtest. Du bist nicht verpflichtet, ihn auf ein neues System umzustellen. Ohne, dass Du einer neuen Vertragsversion zustimmst, gelten für Dich auch bei einer Riester-Reform weiterhin die alten Konditionen Deines Vertrags.

Das Altersvorsorge-Depot sollte laut dem Gesetzesentwurf der Ampel-Regierung eine neue Möglichkeit der privaten Vorsorge sein und in Bezug auf die Förderung neuen Riester-Verträgen gleichgestellt sein. Damit würde es möglich werden, mit einem ETF-Sparplan für den Ruhestand anzusparen und zusätzlich staatliche Förderung in Form von Zulagen und/oder Steuervorteilen zu bekommen. Das Depot sollte sich damit neben die bisher vom Staat geförderten Riester-Varianten wie zum Beispiel Fondssparplan, Lebens- oder Rentenversicherung, Banksparplan oder Bausparvertrag gesellen.

Im Gegensatz zu den bislang existierenden Produkten – bei denen spätestens ab dem 85. Lebensjahr eine Verrentung des Kapitals Pflicht ist (§ 1 Altersvorsorgeverträge-Zertifizierungsgesetz (AltZertG)) – sollte beim Altersvorsorgedepot auch ein Auszahlplan möglich sein. Die Gewinne, die im Laufe der Ansparphase im Depot anfallen, sollten nicht steuerpflichtig sein. Wie auch bei Riester-Verträgen würdest Du im Ruhestand allerdings die Auszahlungen versteuern.

Hast Du einen Riester-Vertrag, der sich noch in der Ansparphase befindet, sollte es Dir ermöglicht werden, das Kapital aus Deiner aktuellen Vertragsform in das neue Altersvorsorgedepot zu übertragen. Laut dem nicht umgesetzten Gesetzesentwurf sollte es beim Altersvorsorgedepot genau wie bei den bestehenden Riester-Arten die Option geben, zu kündigen und das Geld vorzeitig zu entnehmen. Allerdings sollst Du dann die erhaltenen Zulagen und Steuer-Ersparnisse zurückzahlen müssen.

Alle Details zur Funktionsweise, den geplanten Beschränkungen und den großen Vorteilen des Konzepts liest Du in unserem Ratgeber zum Altersvorsorgedepot.

Die Riester-Förderung durch den Staat erfolgt aktuell über Zulagen und/oder Steuerersparnisse. Die jährliche Grundzulage pro Person beträgt aktuell 175 Euro. Die jährliche Zulage pro Kind liegt bei 300 Euro ab Geburtsjahr 2008, für ältere, kindergeldberechtigte Kinder beträgt sie 185 Euro. Wer bis zum Alter von einschließlich 25 Jahren mit dem Riestersparen beginnt, bekommt einmalig den sogenannten Berufseinsteigerbonus in Höhe von 200 Euro. Die Zulagen wurden zuletzt 2018 erhöht und könnten im Rahmen einer Reform erneut aufgestockt werden.

Den jährlichen Betrag, den Du in Deinen Riester-Vertrag einzahlst, kannst Du zudem bei der Einkommenssteuer als Sonderausgaben für Vorsorgeaufwendungen geltend machen. Ist die Steuererstattung daraus höher als Deine Zulagen, bekommst Du die Differenz zudem noch über Deine Steuererklärung zurück. Der Vorgang heißt Günstigerprüfung.

Mehr Details liest Du in unserem Ratgeber zur Riester-Förderung.

Ursprünglich wurde die Riester-Rente 2001 als Ausgleich für die Absenkung des Rentenniveaus von der damaligen Regierung unter Gerhard Schröder (SPD) eingeführt. Damit wurde ein Teil des umlagefinanzierten Rentensystems durch eine kapitalgedeckte Vorsorge auf individueller und freiwilliger Basis ersetzt. Und so ein Teil der Verantwortung für das Auskommen im Ruhestand auf die Bürgerinnen übertragen. Nach über 20 Jahren ist klar, dass das Vorhaben gescheitert ist. Auch, wenn einzelne Verträge in Ausnahmefällen lohnenswert sind: Die Bilanz der Riester-Rente ist ernüchternd.

Die Aussicht auf Zulagen und Steuervergünstigungen bei der Altersvorsorge war für viele Sparerinnen und Sparer verlockend. Bis Ende 2023 wurden laut Finanztip-Berechnungen insgesamt mehr als 20,1 Millionen Riester-Verträge verkauft. Die Einführung von Steuern auf die Auszahlung der zuvor so beliebten klassischen Lebensversicherung ab 2005 trug ihren Teil zur Verbreitung von Riester-Verträgen bei. Denn Lebensversicherungen waren aufgrund der Gesetzesänderung schlagartig unattraktiv geworden.

Mit der Beliebtheit von Riester ist es jedoch längst vorbei. 4,6 Millionen Verträge sind bis Ende 2023 gekündigt worden. Das bestätigten das Bundesministerium für Arbeit und Soziales (BMAS), das Bundesministerium der Finanzen (BMF) und die Deutsche Rentenversicherung (DRV) gegenüber Finanztip. Das entspricht knapp einem Viertel aller abgeschlossenen Verträge.

Im Zuge der Kündigung mussten Verbraucher laut BMAS, BMF und DRV im Schnitt der vergangenen drei Jahre Zulagen und Steuervorteile in Höhe von durchschnittlich rund 1.900 Euro zurückzahlen. Zusätzlich zu den von den Riester-Anbietern verlangten Gebühren für die Verträge, zum Beispiel Provisionen, Verwaltungskosten und Fondskosten. Millionen Menschen hat ihr Riester-Vertrag nichts gebracht – im Gegenteil.

Auch um die noch existierenden Verträge steht es nicht gut. Zieht man die Verträge in der Auszahlphase – im Jahr 2020 rund eine Million – von den 15,9 Millionen Ende 2022 noch bestehenden Verträgen ab, ergibt das 14,9 Millionen Verträge in der Ansparphase Ende 2022.

Schätzungen des BMAS zufolge wird ein Fünftel bis ein Viertel aller Verträge aktuell nicht mehr bespart. Das entspräche einer Zahl von rund drei bis vier Millionen. Auch für die Menschen mit diesen Verträgen hat der geförderte Vorsorge-Baustein nicht funktioniert. Die Kürzung der gesetzlichen Rente werden sie mit ihren Riester-Verträgen nicht ausgleichen können.

Laut Riester-Förder-Statistik des BMAS wurden im Jahr 2022 (vorläufige Zahlen) nur knapp 9,1 Millionen Menschen mit der Riester-Grundzulage staatlich gefördert. Rechnet man noch steuerlich geförderte Personen in Höhe der Zahl aus 2020 hinzu – für dieses Jahr liegen die neuesten finalen Zahlen vor – kommt man auf rund 9,2 Millionen geförderte Riester-Sparer. Direkt in Verbindung gesetzt werden zu den sich Ende 2022 noch in der Ansparphase befinden 14,9 Millionen Verträgen, kann die Zahl nicht. Denn jede Riester-Sparerin kann zwei Verträge haben, auf die die Förderung aufgeteilt wird. Und darüber hinaus noch weitere nicht geförderte Verträge.

Nimmt man allerdings das Verhältnis von 1,06 Verträgen pro Person an – wie es bei Riester-Sparern in der Auszahlphase laut BMAS-Statistik im Jahr 2022 der Fall war –, verteilen sich die 14,9 Millionen Verträge auf rund 14 Millionen Personen. Abzüglich der rund 9,2 Millionen geförderten Personen ergibt sich eine Zahl von 4,8 Millionen nicht geförderte Riester-Sparer im Jahr 2022. Das entspricht umgerechnet ungefähr fünf Millionen nicht geförderten Verträgen.

Die Zahl der stillgelegten Riester-Verträge scheint demnach höher als vom BMAS angenommen. Zwar muss auch eine kleine Zahl Verträge ohne Zulagenantrag sowie Verträge von Personen, die nicht mehr förderfähig sind, berücksichtigt werden. BMAS, BMF und DRV konnten die jeweilige Anzahl auf Anfrage allerdings nicht beziffern. Bis zu einem Drittel aller Riester-Verträge könnte demnach nach Finanztip-Schätzungen stillgelegtsein.

Die meisten der noch besparten Verträge haben aufgrund der Kombination aus niedrigem Garantiezins, Beitragsgarantie und hohen Kosten quasi keine Chance auf eine hohe Rendite. Und auch, wenn sich das Guthaben vermehrt: Berücksichtigt man die Inflation, ist die sogenannte Realrendite oft negativ.

Denn auch bei einer Wertentwicklung von zum Beispiel 1,5 Prozent nach Abzug der laufenden Kosten und einer Inflation von 2 Prozent pro Jahr, dem Ziel der Europäischen Zentralbank (EZB), machen Riester-Sparerinnen und -Sparer mit jüngeren Verträgen Minus. Da die Anbieter zudem nur den Nominalwert für das Guthaben zu Beginn des Ruhestands versprechen, müssen sie den real entstandenen Verlust nicht ausgleichen.

Ebenfalls negativ für Riester-Sparerinnen und -Sparer ist die hohe Lebenserwartung, mit der die Anbieter kalkulieren. Sie ist deutlich höher als die des statistischen Bundesamtes. Und je höher dieser Wert, desto geringer ist Deine monatliche Riester-Auszahlung im Ruhestand. Denn Dein Guthaben muss dann rechnerisch für mehr Jahre reichen. Daher dauert es umso länger, bis Du Dein über die Jahre eingezahltes Geld wieder zurück auf dem Konto hast.

In den vergangenen Jahren haben zudem mehrere Versicherer den Rentenfaktor in Millionen bestehenden Riester-Verträgen einseitig gekürzt. Das bedeutet, dass Du bei gleichem Guthaben zu Ruhestandsbeginn nun weniger Rente bekommst. Die Rentenfaktoren für Neuverträge waren ohnehin aufgrund der Entwicklung am Kapitalmarkt über die vergangenen Jahre bereits stark gesunken. Wurde der Rentenfaktor bei Dir im Vertrag gesenkt, musst Du nun allerdings noch älter werden, um Deine Einzahlungen zurückzuerhalten. Begründet haben die Versicherer diesen Schritt mit den schlechten Bedingungen am Kapitalmarkt. Wie Du gegen eine solche Kürzung vorgehen kannst, erklären wir Dir im Ratgeber zum Rentenfaktor.

Während viele Verbraucher durch die Riester-Rente Geld verlieren oder bereits verloren haben, reiben sich die Anbieter auch mehr als 20 Jahre nach der Einführung noch immer die Hände. Denn die Riester-Rente hat den substanziellen Fehler, dass die Anbieter nicht nur Kosten auf die Einzahlungen, sondern auch auf die staatlichen Zulagen erheben dürfen. Je nach Riester-Art und Produkt sind diese sehr unterschiedlich. Bei unserer letzten Analyse von Riester-Produkten lagen sie zwischen 0 und 8,5 Prozent.

Mehr als 1,8 Milliarden Euro Steuergelder sind auf diesem Weg nach Finanztip-Schätzungen seit der Riester-Einführung direkt aus der Staatskasse allein in die Tasche der Versicherer und Fondsgesellschaften geflossen. Zusammen verwalten sie mehr als 85 Prozent aller Riester-Verträge.

Aufgrund des großen Verwaltungsaufwands waren die laufenden Kosten bei Riester-Verträgen von Beginn an höher als bei vergleichbaren Produkten ohne staatliche Förderung. Und deutlich höher als bei günstigen ETF-Sparplänen für die Altersvorsorge, die Du selbst einrichten kannst. Dazu kommen bei Versicherungsprodukten und Bausparverträgen noch die Provisionen, bei Fondssparplänen die Ausgabeaufschläge.

Das Thema war schon seit der Einführung der Riester-Rente bekannt, die vollen Ausmaße des Problems kamen aber erst mit dem Zinsabschwung zum Vorschein. Denn in den frühen Jahren waren die Gebühren für Verbraucher noch zu verschmerzen, solange die Rendite der Riester-Verträge trotz der Kosten hoch genug war. Das änderte sich Schritt für Schritt mit der negativen Entwicklung des gesetzlichen Garantiezinses, dem sogenannten Höchstrechnungszins.

Der gesetzliche Garantiezins ist ein Instrument, das Verbraucher eigentlich schützen soll. Er gibt den Anbietern von Lebensversicherungen vor, mit welchem Anlageerfolg pro Jahr sie maximal rechnen dürfen. Das soll verhindern, dass Versicherer Kunden mit utopischen Hochrechnungen anlocken, die im Endeffekt aufgrund der Situation an den Finanzmärkten gar nicht erwirtschaftet werden können.

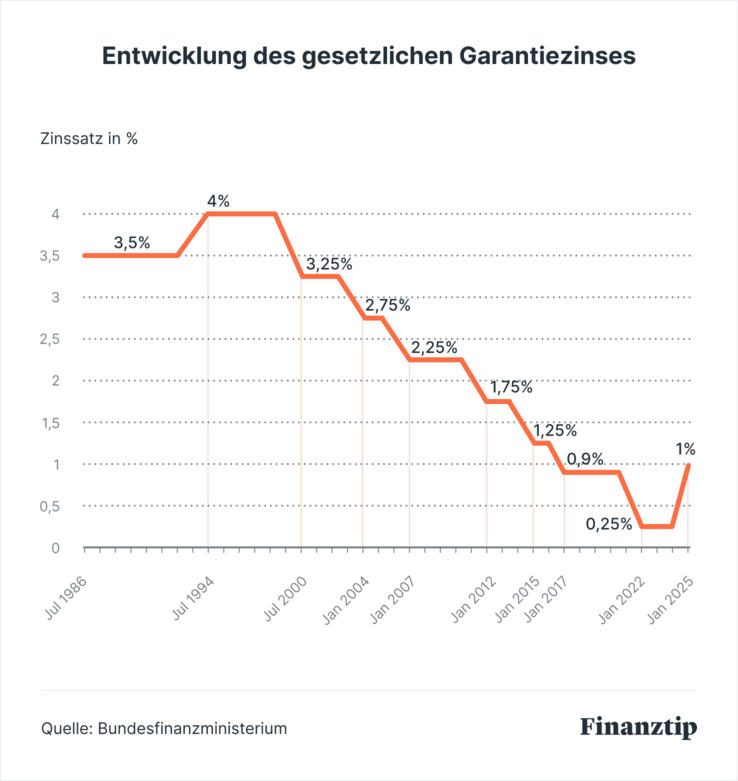

Bei Einführung der Riester-Rente lag der gesetzliche Garantiezins, der generell für die gesamte Dauer eines Vertrags gilt, noch bei 3,25 Prozent. Nach jahrelangem Sinkflug bis auf 0,25 Prozent wurde er zu Jahresbeginn 2025 auf 1 Prozent angehoben.

Allerdings ist das noch immer ein niedriges Niveau, wie unsere Grafik der Entwicklung des Garantiezinses zeigt. Und im Vergleich zu den aktuellen Zinssätzen für Tages- und Festgeld ist der Wert ebenfalls sehr gering.

Diese Entwicklung der vergangenen 20 Jahre sorgt nicht nur dafür, dass sich die Verträge für Sparer weit weniger rechnen. Auch Banken und fast alle Versicherer haben sich aus dem Riester-Geschäft zurückgezogen, weil es sich auch für sie nicht mehr lohnt. Während bestehende Verträge weiterhin gemanagt und betreut werden, ist es also kaum noch möglich, neue Riester-Verträge abzuschließen.

Der Hintergrund: Die Anbieter müssen bei Riester-Verträgen garantieren, dass 100 Prozent der eingezahlten Beiträge und Zulagen zum Ende des Vertrags für die Rentenauszahlung zur Verfügung stehen. Was grundsätzlich ebenfalls ein sinnvoller Sicherheitsmechanismus für die Sparer ist, verursacht nun in Kombination mit dem niedrigen gesetzlichen Garantiezins ein großes Problem.

Die Anbieter haben keinen Spielraum mehr für zwischenzeitliche Verluste. Denn das Vertragsguthaben kann bei einem durch den gesetzlichen Garantiezins vorgegebenen, rechnerischen Zinssatz von 0,25 Prozent auch über viele Jahre kaum vermehrt werden. Schwankende Anlagevarianten, die bei einer längeren Laufzeit durchaus eine gute Rendite bringen, können die Anbieter daher nicht nutzen – zum Beispiel breit gestreute Aktienportfolios. Denn auch nur ein kleines Minus in den Anfangsjahren würde dazu führen, dass das Guthaben – mit dem geringen Zins von 0,25 Prozent pro Jahr hochgerechnet – am Ende der Laufzeit unter dem eingezahlten Geld liegen würde. In diesem Fall müssten sie die Differenz aus eigener Tasche bezahlen. Das wollen sie natürlich nicht.

Um dieses Szenario zu vermeiden, können die Anbieter das Geld nur äußerst konservativ anlegen und daher nur geringfügig vermehren. Das ist paradox, denn generell könnte eine andere Anlagestrategie in der Praxis mit sehr hoher Wahrscheinlichkeit eine bessere Rendite erzielen. Doch die rechnerischen Vorgaben des gesetzlichen Garantiezinses verbieten den Anbietern diese Kalkulation.

Verdienen konnten die Anbieter mit Riester-Verträgen bei einem Zinssatz von 0,25 Prozent auch kaum noch etwas. Denn wenn sie beispielsweise, wie bei Lebensversicherungen üblich, in den ersten Jahren die Kosten des Produkts aus dem Guthaben entnehmen – das sogenannte Zillmerverfahren – ist das Vertragskapital ebenfalls im Minus. Und es entsteht das gleiche, oben beschriebene Problem. Liegt dadurch das Kapital am Ende unter der eingezahlten Summe inklusive Zulagen, muss der Anbieter diese Differenz aufgrund der 100-Prozent-Garantie ebenfalls ausgleichen.

Dass der gesetzliche Garantiezins in den nächsten Jahren ein ähnliches Comeback hinlegt wie die Zinssätze für Tages- und Festgeld, ist äußerst unwahrscheinlich. Im Gegensatz zum Leitzins wurde der Garantiezins bisher nur alle paar Jahre und in kleinem Rahmen angepasst. Die Anhebung des Garantiezinses auf 1 Prozent hat bisher noch nicht für eine Rückkehr der Anbieter in den Markt gesorgt. Ohne eine Reform kann das Konzept Riester daher nicht weitergeführt werden.

Ältere Verträge sind von dem Problem nicht so stark betroffen. Je länger ein Vertrag besteht, desto höher ist sein Garantiezins. Aber nach wie vor gibt es Ausnahmefälle, in denen sich selbst ein neuer oder kürzlich abgeschlossener Riester-Vertrag mit einem niedrigen Garantiezins lohnt.

Im Laufe der vergangenen 20 Jahre wurde die Riester-Rente mehrfach minimal angepasst, eine generelle Überarbeitung hat bisher allerdings nicht stattgefunden. Die angekündigte Reform ist daher dringend nötig.

Während bei Riester schon konkrete Reformideen diskutiert werden, ist es bei der Basisrente, der Rürup-Rente noch verhältnismäßig ruhig. Dabei handelt es sich um die steuerlich geförderte private Altersvorsorge für Selbstständige.

Die Fokusgruppe hatte empfohlen, Selbstständigen den Zugang zum Riestersparen zu ermöglichen. Das geht momentan größtenteils nicht, da die staatliche Riesterförderung an die Mitgliedschaft in der gesetzlichen Rente gekoppelt ist. Und nur wenige der 3,5 Millionen Selbstständigen in Deutschland zahlen in die gesetzliche Rente ein. Der Großteil von ihnen ist nicht versicherungspflichtig. Dadurch entsteht mitunter das Problem, dass einige Selbstständige nicht oder zu wenig vorsorgen und nach einem langen Arbeitsleben im Rentenalter mit minimalem Einkommen über die Runden kommen müssen.

Um dem entgegenzuwirken, bräuchte es eine Änderung des bestehenden Konzepts: Zum Beispiel die Einführung einer gesetzlichen Pflichtversicherung für Selbstständige mit Opt-out, also der Möglichkeit, nicht mitzumachen. Das würde Selbstständigen dann auch den Zugang zum staatlich geförderten Konzept Riester ermöglichen. Oder eine grundsätzliche Änderung des förderberechtigten Personenkreises der geförderten Modelle.

Im Koalitionsvertrag der aktuellen Bundesregierung heißt es, dass Selbstständige in die gesetzliche Rente mit einbezogen werden sollen. Solange sie keine andere Form der Absicherung fürs Alter haben, die vergleichbar ist. Die Rürup-Rente wird dabei zwar nicht explizit genannt, wird aber in der Regel als eine solche Absicherung betrachtet.

Immerhin gab es schon eine erste kleinere Anpassung des Konzepts Rürup. 2023 wurde die steuerliche Absetzbarkeit von Vorsorgeaufwendungen, also auch von Rürup-Beiträgen, vorzeitig auf 100 Prozent erhöht. Das bedeutet: Bei gleicher Einzahlung in Deinen Rürup-Vertrag bekommst Du mehr Geld von der Steuer zurück als früher.

Egal ob selbstständig oder angestellt, Deine Altersvorsorge wirst Du mehr und mehr selbst in die Hand nehmen müssen. Als Zusatz zur gesetzlichen Rente bist Du auf ein zweites Standbein im Ruhestand angewiesen, um Deine Rentenlücke zu schließen.

Hast Du bereits einen Riester-Vertrag, kündige nicht überstürzt. Prüfe allerdings sorgfältig die Konditionen, denn eventuell ist es nicht mehr sinnvoll, in den Vertrag einzuzahlen.

Aufgrund der bevorstehenden Riester-Reform empfiehlt Finanztip, erst einmal abzuwarten und keinen neuen Riester-Vertrag abzuschließen. Das gilt ohnehin schon länger für fast alle Verbraucher. Ausnahme bleibt einzig die kleine Gruppe an Menschen, für die sich ein günstiger Riester-Vertrag aufgrund besonders hoher Zulagen bei geringem Einzahlungsbetrag lohnt. Also zum Beispiel ein Riester-Fondssparplan als alleinerziehender Geringverdiener mit mehreren Kindern.

Bei der Rürup-Rente gibt es ebenfalls eine spezielle Gruppe, für die sich ein neuer Vertrag noch lohnen kann: Selbstständige, die sich nicht (allein) auf die gesetzliche Rente verlassen wollen. Hast Du bereits einen Rürup-Vertrag und gehörst nicht dazu, prüfe, ob sich der Vertrag für Dich noch rechnet. Ein Rürup-Vertrag ist zwar unkündbar, doch manchmal kann es sinnvoll sein, die Einzahlungen zu stoppen. Bedenke, dass Du das Geld, dass Du in einen Rürup-Vertrag einzahlst, erst im Ruhestand Stück für Stück als Rente ausgezahlt bekommst.

Für alle anderen gilt erst einmal: Finger weg vom Neuabschluss einer privaten Rentenversicherung.

Deutlich einfacher und flexibler ist ein eigenes Depot mit einem ETF-Sparplan. Damit kannst Du Deine ergänzende Altersvorsorge ganz einfach selbst und vor allem kostengünstig starten.

Sollte die Regierung der Empfehlung der Kommission folgen und die Förderung auch für (ETF-)Depots ermöglichen, kannst Du dann zusätzlich von staatlichen Zulagen profitieren.

Hast Du bereits ein Depot, bleib erst einmal dabei und führe Deinen aktuellen ETF-Sparplan fort. Wenn Du kein Depot hast und mit dem ETF-Sparen loslegen willst, dann schau Dir unseren aktuellen Depotvergleich an. In Zeiten mit hohen Zinsen auf Tagesgeld- und Festgeldkonten, sind auch diese Varianten eine unterstützende Option für den Vermögensaufbau.

So bist Du langfristig unabhängig von einer Reform des privaten Vorsorgesystems – wie auch immer sie konkret aussehen wird.